以养老金全国统筹为目标的养老体制改革将迈出关键一步。根据相关安排,养老金全国统筹方案将在2013年年底前完成制定,明年开始进入制度全面推进阶段,到2015年年底将实现基础养老金全国统筹。

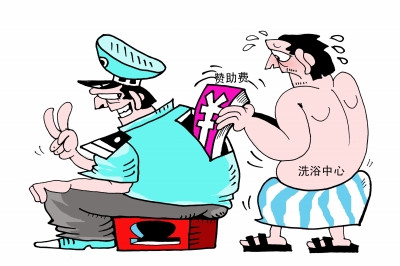

目前我国养老金统筹层次普遍偏低,影响到养老保障资源的公平配置。全国统筹改革的推进将有助于厘清各地养老金的规模,提高其使用效率。在人口流动性日趋加剧的背景下,实现养老金全国统筹成为大势所趋,也是养老保障体制改革中的重要环节。此举不仅有利于摸清各地“家底”,而且还可以提高养老保险基金的配给效率、减轻财政补贴压力。但需要指出的是,除了要盘活既有账户资金外,还需要通过充盈养老金流入渠道、修复投资市场制度短板等举措实现其动态的保值与增值。

从挖掘养老金来源渠道的角度看,我国既有养老金亏缺是由于社保体系改革前部分国有企业未能足额为其员工缴纳社保所致。如今,很多大型国企已经完成了原始积累,并频频成为厚利企业的典型代表,它们完全有能力和义务拿出部分盈余反哺社会。相关政策可以考虑通过国有股转让、国有企业收益分红等手段补足养老金缺口。而就既有账户的保值而言,事实表明传统投资于银行存款和国债的渠道已不能满足养老金有序运作之需,只有逐步向市场化、分散化、组合性投资过渡才可能保障养老金账户资金抵御通货膨胀的蚕食。

需要强调的是,养老金投资资本市场根本目的不是赚钱而是保值,也就是以稳定为第一追求,这已经为海外各国所公认。以运作较为成功的美国“401k计划”为例,其账户资金可以投资于股票、基金、年金保险、债券、专项定期存款等金融产品,雇员可根据自身风险偏好自主选择养老金的投资方式,多年来在账户安全保障方面体现出了良好的稳定性。其中的原因就在于,美国的资本投资工具完善、账户管理团队专业、法律和监管体系完备,这些因素均为养老金资产与资本市场间形成良性互动奠定了扎实的环境基础。相形之下,近年来在悬崖式下跌和缓坡式下跌交错“洗礼”下的中国股市已使投资的信心跌落谷底,其大涨大跌的风格与养老金账户的求稳需求相背离。有关部门只有对既有发行体制、扩容机制、诚信体系构建等方面做出彻底革新,引导价值投资理念成为市场主流,才可能为养老金账户资本投资营造适宜的环境。

长期积滞的养老金缺口问题触动着公众敏感神经。为提高“老有所养”的社会安全感,有关部门不仅要力促养老资金在各地间的畅通流动,而且还需在其保值、增值方面积极寻求正解。

分享到人人

分享到人人 分享到QQ空间

分享到QQ空间

恭喜你,发表成功!

恭喜你,发表成功!

!

!